Como é que investir 100 dólares na Berkshire Hathaway quando Charlie Munger entrou valeria agora quase 400 000 dólares

Uma versão deste artigo foi publicada pela primeira vez na newsletter Before the Bell da CNN Business. Não é assinante? Pode inscrever-seaqui. Pode ouvir uma versão áudio do boletim informativo clicando na mesma hiperligação.

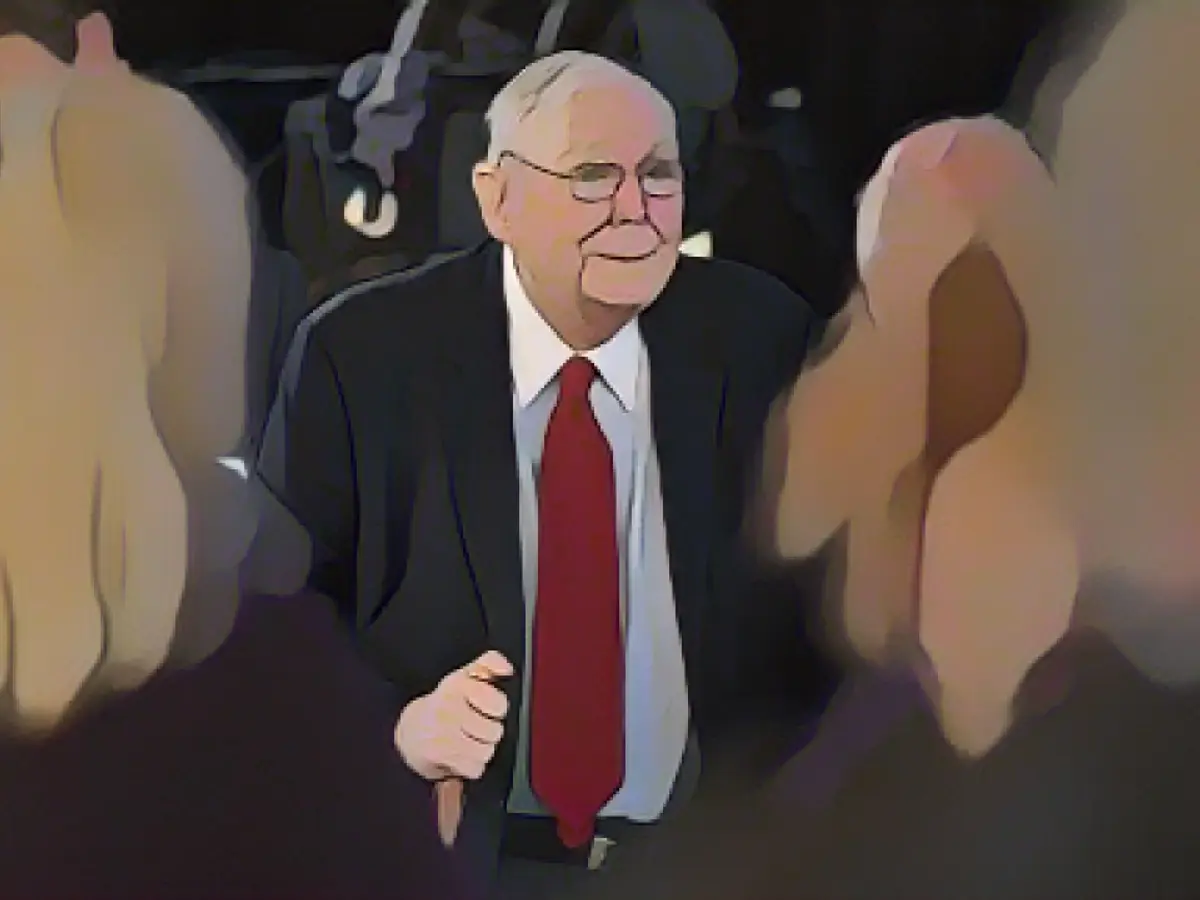

Munger, um investidor bilionário e vice-presidente da Berkshire Hathaway, a empresa de investimentos de Buffett, morreu na terça-feira de manhã, aos 99 anos.

Buffett, que deu a Munger a sua alcunha por controlar frequentemente o seu entusiasmo, disse na terça-feira que a empresa "não poderia ter sido construída até ao seu estado atual sem a inspiração, sabedoria e participação de Charlie".

Munger era mais conhecido como o braço direito de Buffett e metade da formidável dupla que liderava as lendárias reuniões anuais de accionistas da empresa em Omaha. Mas ele também era uma força própria.

Se alguém tivesse investido 100 dólares na Berkshire Hathaway em 1978, o ano em que Munger entrou para a empresa, o investimento valeria quase 400 000 dólares no fecho de terça-feira - muito acima dos 16 527 dólares que 100 dólares investidos no índice de referência S&P 500 nesse mesmo ano teriam rendido, de acordo com os dados do Bespoke Investment Group. (As acções da Berkshire Hathaway, que não tinham classes diferentes na altura, terminaram 1977 a 138 dólares por ação).

Então, qual era a abordagem de investimento de Munger? Munger tinha uma natureza por vezes abrupta e sem rodeios que estava bem documentada desde os seus tempos na Faculdade de Direito de Harvard. "Na verdade, Charlie estava apenas com pressa", observa Michael Broggie em Poor Charlie's Almanack - mas a sua abordagem para avaliar se uma empresa merecia o seu investimento era um processo longo e exaustivo.

Munger apostava em grande, a longo prazo e de forma selectiva, utilizando um processo de seleção minucioso. Segundo o livro, ele procurava empresas fáceis de entender que pudessem prosperar em qualquer ambiente de mercado. Ele examinava os candidatos a investimento usando "modelos mentais múltiplos", que, em poucas palavras, consistiam em coletar e analisar informações sobre os ambientes interno e externo em que as empresas operavam.

Quando Munger concluía que uma empresa valia o seu dinheiro suado, fazia uma grande aposta e deixava-a em paz - "investimento sentado ", como ele lhe chamava. "Está a pagar menos aos corretores, está a ouvir menos disparates e, se funcionar, o sistema fiscal dá-lhe mais um, dois ou três pontos percentuais por ano", disse Munger.

A sua abordagem, juntamente com a de Buffett, deu frutos. A Berkshire teve um desempenho superior ao do S&P 500 durante 31 dos 46 anos em que Munger esteve na empresa, de acordo com a Bespoke.

Algumas das suas decisões não exigiam uma análise tão meticulosa - Munger tinha uma aversão profunda, mas descomplicada, aos activos digitais.

"Eu detestei no momento em que foi criado, e quanto mais popular se tornou, mais eu odiei", disse Munger na reunião anual do The Daily Journal em 2018. "Quem gostaria que seus filhos crescessem comprando coisas como Bitcoin?"

O preço dos '12 Dias de Natal' acaba de atingir um recorde

O ritual de oferta de presentes de Natal do seu verdadeiro amor, sumptuoso e cheio de pássaros, está mais caro do que nunca.

Mas, pelo menos desta vez, a inflação não está tão alta, relata a minha colega Alicia Wallace.

O custo da dúzia de presentes descritos na canção "Twelve Days of Christmas" atingiu este ano um máximo histórico de 46.729,86 dólares, de acordo com o Índice de Preços de Natal de 2023 da PNC Financial Services, um relatório sazonal alegre que mede a variação média dos preços da perdiz solitária, das duas pombas, dos sete cisnes, dos 12 bateristas e de outros presentes da clássica canção de Natal.

O Índice de Preços de Natal, agora no seu 40.º ano, é uma versão irónica do Índice de Preços no Consumidor do Bureau of Labor Statistics e destina-se a realçar as alterações do mercado ao longo do tempo, ao mesmo tempo que educa os consumidores sobre a economia.

O preço de 2023 subiu 2,7% em relação ao ano anterior, o que representa um aumento muito mais palatável do que o salto de 10,5% registado nesta altura do ano passado.

O índice de férias também está um pouco mais fresco do que o seu homólogo tradicional, o Índice de Preços no Consumidor, que subiu 3,2% nos 12 meses terminados em outubro e 7,7% nesta altura do ano passado.

Algo para se sentir (tartaruga) dovish: Mesmo os indicadores de inflação festivos e não oficiais parecem estar a sentir os efeitos de um dos ciclos de subida das taxas de juro mais agressivos da história dos EUA.

Leia mais aqui.

A Rite Aid vai encerrar mais 30 lojas

A Rite Aid vai encerrar mais cerca de 30 lojas nos EUA, para além das 100 que a cadeia em falência anunciou no mês passado como parte dos seus esforços de reestruturação.

A última ronda de encerramentos foi revelada num processo judicial de falência, com 31 lojas a fecharem numa dúzia de estados, incluindo sete na Califórnia, quatro na Pensilvânia, três em Ohio, Virgínia e Washington e duas em Michigan, Nova Jérsia, Oregon e Nova Iorque. As restantes lojas situam-se em Connecticut, Maryland e Nevada.

A Rite Aid terá cerca de 2.000 lojas quando as duas rondas de encerramentos estiverem concluídas, informa o meu colega Jordan Valinsky. A empresa não respondeu imediatamente ao pedido de comentário da CNN.

Há já algum tempo que a Rite Aid, a terceira maior cadeia de farmácias autónomas dos Estados Unidos, se encontra em dificuldades para competir com a Amazon e com as grandes cadeias de lojas como a Walmart, Target e Costco, que se estão a aprofundar no espaço e a oferecer alternativas mais amigáveis aos clientes do que as cadeias de farmácias nacionais.

Para agravar os seus problemas, a empresa teve de enfrentar problemas legais decorrentes de acusações de apresentação de receitas ilegais de opiáceos aos clientes.

Leia mais aqui.

Lesen Sie auch:

Fonte: edition.cnn.com