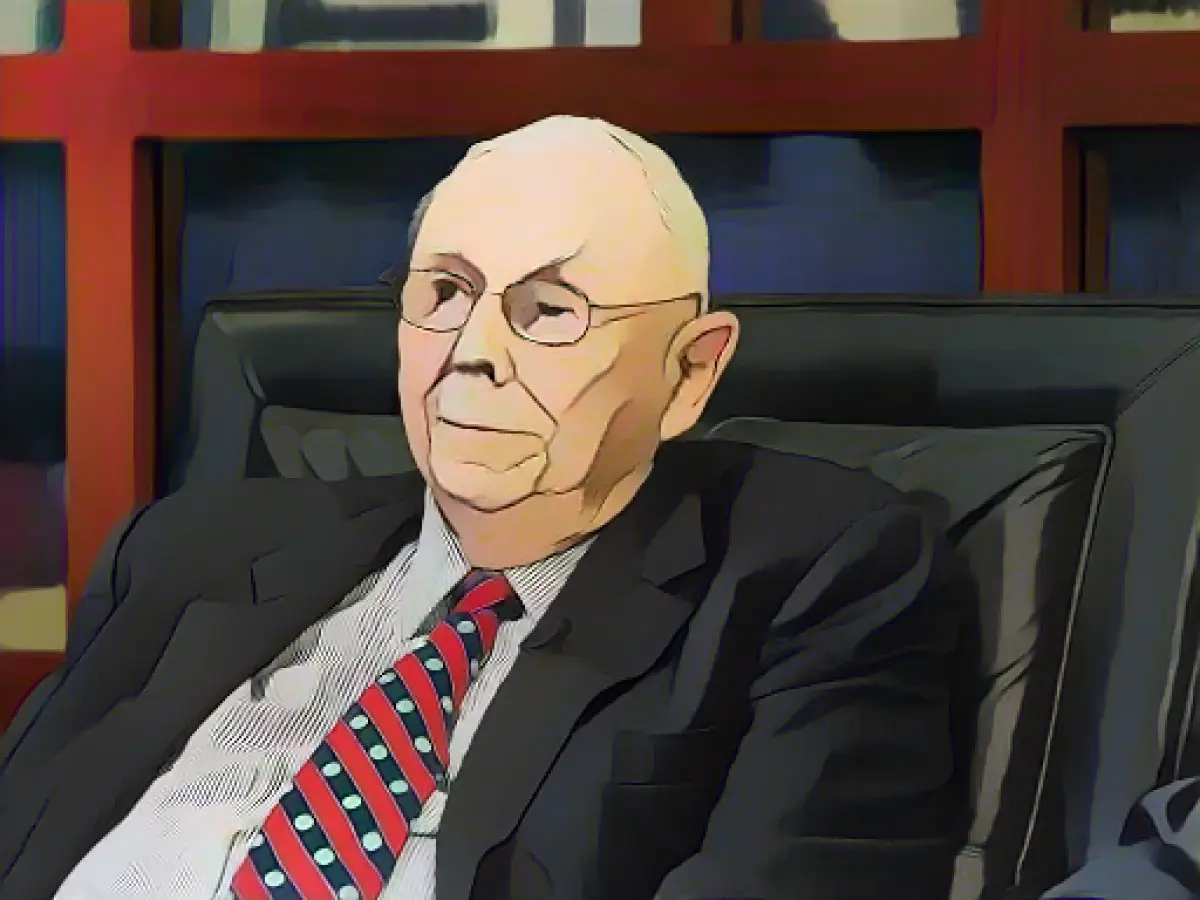

Il compagno di Buffett Charlie Munger muore all'età di 99 anni

Charlie Munger, il più stretto confidente e compagno della leggenda degli investimenti Warren Buffett, è morto all'età di 99 anni. Buffett ha sottolineato in un comunicato che senza l'ispirazione e la saggezza di Munger, la loro holding di investimento Berkshire Hathaway non sarebbe mai diventata così grande. Munger è morto martedì mattina in un ospedale della California, è stato riferito senza ulteriori dettagli. Avrebbe compiuto 100 anni il 1° gennaio.

Munger è stato attivo alla Berkshire Hathaway per decenni insieme a Buffett (93). È stato vicepresidente del Consiglio di amministrazione e uno dei maggiori azionisti. Questo lo ha reso anche miliardario. Berkshire Hathaway possiede, tra l'altro, l'assicuratore Geico, la compagnia ferroviaria BNSF e il produttore di batterie Duracell. Il fiuto di Berkshire per gli affari ha fatto sì che i suoi investimenti in varie società abbiano superato in media il mercato azionario nel corso degli anni. Un investimento di 1.000 dollari in Berkshire Hathaway a metà degli anni '60 vale oggi più di 10 milioni di dollari.

Filosofia di investimento

Munger e Buffett sono entrambi cresciuti a Omaha, nello stato americano del Nebraska. Munger ha persino lavorato nella drogheria del nonno di Buffett quando era giovane, ma i due uomini si sono incontrati per la prima volta solo nel 1959. Buffett ha poi affermato che Munger ha cambiato il suo approccio come investitore.

All'inizio cercava solo occasioni - "aziende decenti a un prezzo meraviglioso", come disse Buffett. Munger lo convinse che le aziende meravigliose a un prezzo equo erano un affare molto migliore. Buffett ha sottolineato che questa nuova prospettiva lo ha reso molto più ricco di quanto non sarebbe mai stato come cacciatore di occasioni.

L'acquisto dell'azienda tessile Berkshire Hathaway, che alla fine è diventata la holding di investimento più famosa al mondo, era ancora un classico affare di Buffett: traballante e a buon mercato. Una delle prime grandi operazioni basate sulla nuova filosofia fu l'acquisto della catena americana di cioccolatini See's Candies all'inizio degli anni Settanta. Berkshire pagò tre volte più del valore dell'azienda, ma See's generò più di due miliardi di dollari di profitti nel corso degli anni, rendendolo un investimento redditizio.

Vena umoristica

Munger era già un investitore di successo prima di entrare ufficialmente in Berkshire Hathaway. È considerato la forza trainante dei primi investimenti in aziende tecnologiche come la cinese BYD, specializzata in auto elettriche e batterie. Berkshire ha anche fatto incetta di azioni Apple, quando il prezzo sembrava già troppo alto per molti investitori. Ma spinto dal successo dell'iPhone, il prezzo è salito ancora di più.

Mentre Buffett si presenta spesso come l'"Oracolo di Omaha", gli investitori hanno spesso apprezzato la vena umoristica di Munger. Quando nel 2000 è scoppiata la bolla di Internet, Buffett ha dato una risposta lunga e seria sui sistemi a palla di neve durante l'assemblea degli azionisti del 2000, alla domanda sulle conseguenze della speculazione. Munger osservò in modo succinto e asciutto: "Se si mescola l'uva sultanina con le feci, le feci rimangono". Munger aveva una visione simile delle criptovalute, di cui quest'anno ha chiesto la messa al bando perché assimilabili al gioco d'azzardo.

Fino a poco prima della sua morte, Munger organizzava i suoi pranzi del venerdì, ai quali partecipavano ad esempio l'imprenditore di videogiochi Bobby Kotick e i fondatori della società di pagamenti Stripe, Patrick e John Collison. Il suo passatempo preferito era "scoprire cosa funziona e cosa no - e perché", ha dichiarato quattro anni fa al Wall Street Journal.

Fonte: www.dpa.com