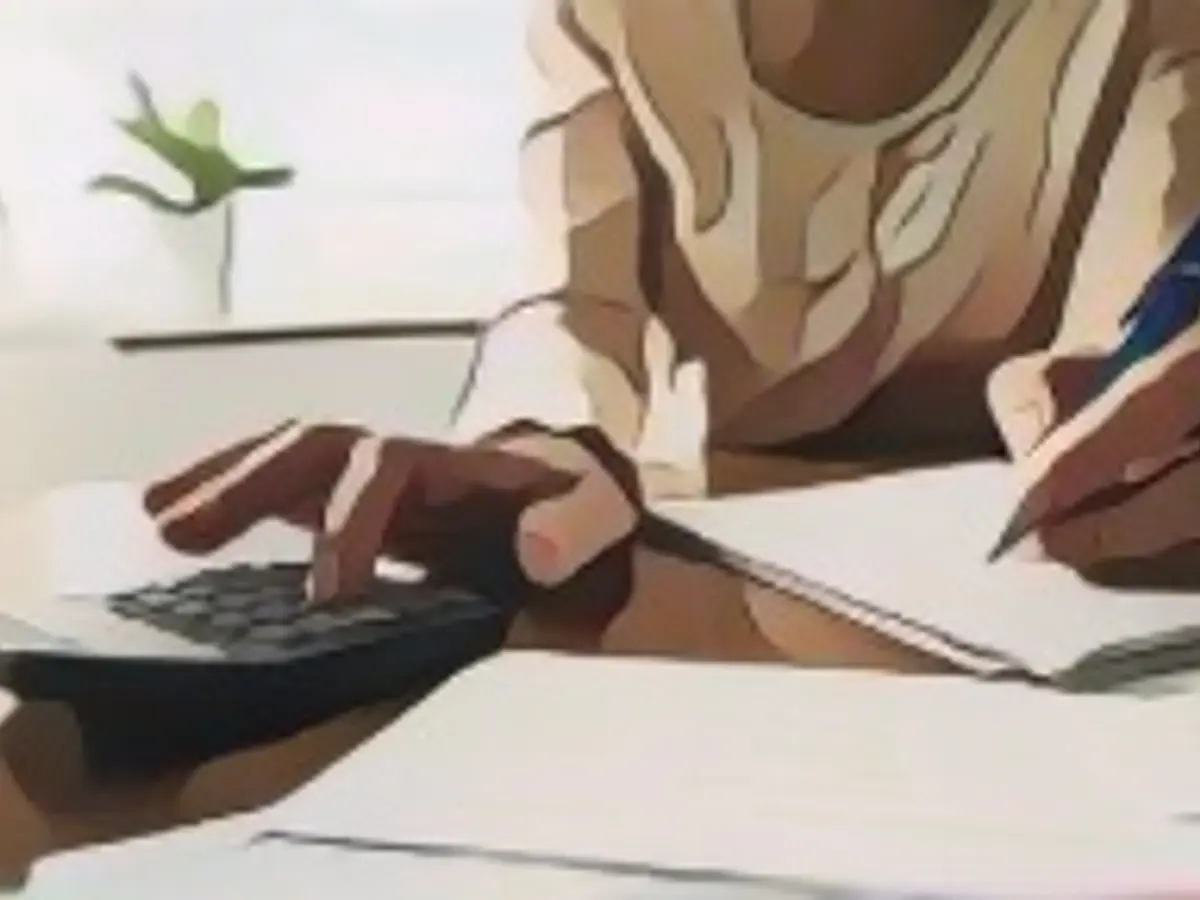

Fonds à date cible : Qu'est-ce que c'est et est-ce qu'ils vous conviennent ?

À la fin de l'année 2020, la grande majorité des plans (86 %) proposaient des fonds à date cible, et 59 % des participants 401(k) avaient de l'argent investi dans l'un d'entre eux.

C'est ce que révèle une analyse de l'Employee Benefit Research Institute, qui a examiné des données anonymes sur 11,5 millions de comptes de participants à des plans 401(k) d'employeurs de toutes tailles.

Qu'est-ce qu'un fonds à date cible ? Il s'agit d'un mélange d'actions et d'obligations - un portefeuille tout-en-un - conçu pour offrir une allocation appropriée à l'investisseur moyen par rapport à la date prévue de son départ à la retraite. En d'autres termes, vous choisirez un fonds dont l'année de départ à la retraite est la plus proche de celle où vous atteindrez 65 ans. Par exemple, si vous avez 25 ans, vous pouvez investir dans un fonds à date cible 2065. Si vous avez 50 ans, vous choisirez un fonds 2040.

Le pourcentage élevé de participants aux plans 401(k) ayant investi dans un fonds à date cible s'explique en partie par le fait qu'il s'agit souvent de l'investissement par défaut pour les employés qui sont automatiquement inscrits à un plan ou dont le plan change de mains après une fusion.

Comment un fonds à date cible investit-il ?

En règle générale, un fonds à date cible est un "fonds de fonds", ce qui signifie que son portefeuille est composé de fonds d'actions et de fonds d'obligations sélectionnés par le gestionnaire.

Chaque fonds à date cible dispose d'une "trajectoire de glissement" pour l'allocation, qui est censée devenir plus conservatrice au fil du temps. Par exemple, un fonds visant une date de départ à la retraite dans 40 ans sera investi principalement en actions (par exemple, 90 % d'actions, 10 % de titres à revenu fixe), alors que lorsque la date cible n'est que dans quelques années, le fonds peut allouer moins de 50 % aux actions - et l'année du départ à la retraite, l'allocation en actions peut être beaucoup moins importante, a déclaré Madison Sharick, planificatrice financière agréée de Madi Manages Money.

Et ces fonds sous-jacents peuvent très bien être des fonds indiciels, qui suivent des marchés ou des secteurs spécifiques, ou le marché des actions ou des obligations en général. Par exemple, Vanguard indique que ses fonds à date cible investissent dans les fonds indiciels les plus larges de Vanguard, ce qui vous permet d'être exposé "à des milliers d'actions et d'obligations américaines et internationales".

En plus d'ajuster la répartition du fonds à l'approche de la retraite, le gestionnaire du fonds rééquilibrera périodiquement le portefeuille pour s'assurer que la répartition des actifs choisie pour une année donnée n'est pas trop déréglée en raison des performances du marché, a déclaré le planificateur financier agréé Bryan Minogue de Kardinal Financial.

Par exemple, le fonds peut être ajusté trimestriellement pour s'assurer qu'il respecte la répartition qui lui a été attribuée (par exemple, 70 % d'actions, 30 % d'obligations). Il peut également procéder à des ajustements chaque fois que la part d'actions ou d'obligations du portefeuille augmente ou diminue, par exemple de 5 % ou plus.

Comment savoir si un fonds à date cible vous convient ?

Avant de décider si un fonds à date cible est un bon investissement pour vos besoins, vérifiez la fiche d'information ou le prospectus du fonds pour savoir quelle est la mission déclarée du fonds, comment il est actuellement réparti et quelle sera sa trajectoire future.

Et surtout, vérifiez le ratio de dépenses du fonds, qui déterminera le montant des frais annuels que vous devrez payer. Dans l'idéal, vous souhaitez un ratio de dépenses inférieur à 0,3 %, a déclaré M. Sharick. Par exemple, supposons qu'un fonds ait un ratio de frais de 0,2 %. Cela signifie que vous paierez 20 dollars de frais annuels pour chaque tranche de 10 000 dollars investie (0,2 % x 10 000 dollars).

Au-delà de ces informations, il faut tenir compte du fait que le fonds est conçu pour aider les investisseurs "moyens" en supposant qu'ils ont une certaine tolérance au risque et un certain nombre d'objectifs d'investissement, qui peuvent ou non correspondre aux vôtres, explique Stacy Miller, planificatrice financière agréée basée à Tampa, en Floride.

À la cinquantaine, il est particulièrement important de revoir la trajectoire de votre fonds jusqu'à la date de départ à la retraite (et éventuellement après). Si vous êtes en bonne santé et que vous pensez vivre 20 ans ou plus à la retraite, assurez-vous que la répartition des actions prévue par le fonds à date cible peut générer une croissance suffisante de votre portefeuille pour répondre à vos besoins et à vos préférences.

"Au fur et à mesure que les préretraités approchent de la date cible de leur retraite, certains de ces fonds commencent à s'orienter davantage vers les titres à revenu fixe et à s'éloigner des actions. Selon le profil de risque de l'investisseur, cela peut nuire à ses objectifs de retraite à long terme", explique M. Miller.

Lorsque M. Minogue aide un client à déterminer la meilleure façon d'investir son 401(k), il indique qu'il recommandera toujours l'option du fonds à date cible s'il ne voit pas comment le client pourrait constituer un portefeuille d'actions et d'obligations suffisamment diversifié à un coût peu élevé.

Et dans les plans où les fonds à date cible sont la seule option, dit-il, "c'est une excellente option par défaut".

Se connaître soi-même

En plus de lire les petits caractères sur les objectifs et les modalités d'un fonds cible, il faut être honnête avec soi-même et savoir quel type d'investisseur on est.

Si vous êtes prêt à prendre plus de risques que la moyenne des gens et à gérer activement et à rééquilibrer votre portefeuille par vous-même, vous pouvez penser que votre argent est trop limité dans un fonds à date cible.

Mais les fonds à date cible peuvent être une bonne option si vous ne vous sentez pas assez confiant - ou franchement pas assez intéressé - pour gérer activement votre épargne-retraite.

"Si vous êtes du genre à trop analyser ou à trop réfléchir, ou si vous ne voulez pas vous en préoccuper, les fonds à date cible sont faits pour vous", a déclaré M. Sharick.

Lesen Sie auch:

Source: edition.cnn.com