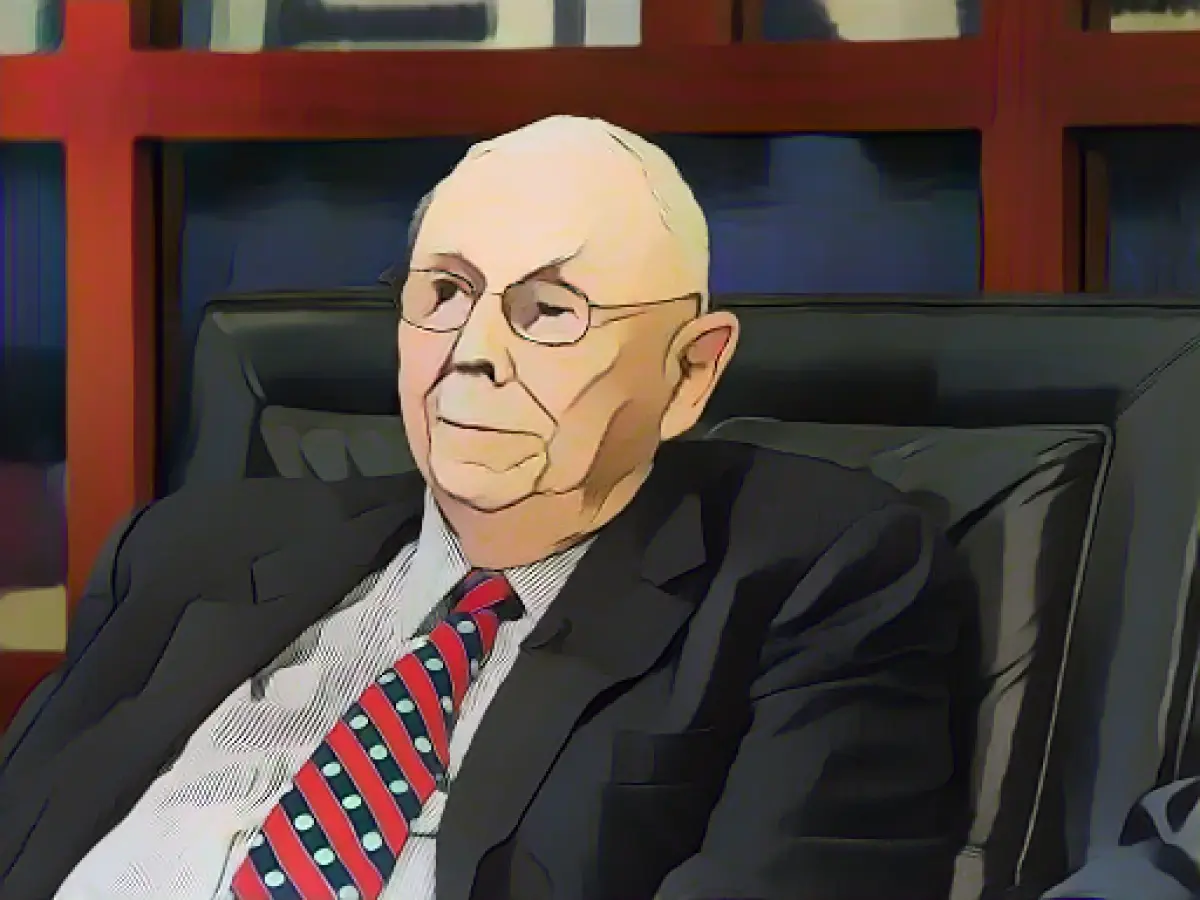

Charlie Munger, compañero de Buffett, fallece a los 99 años

Charlie Munger, el confidente y compañero más cercano de la leyenda de la inversión Warren Buffett, ha fallecido a la edad de 99 años. Buffett subrayó en un comunicado que sin la inspiración y sabiduría de Munger, su holding de inversiones Berkshire Hathaway nunca habría llegado a ser tan grande. Munger falleció el martes por la mañana en un hospital de California, se informó sin más detalles. Habría cumplido 100 años el 1 de enero.

Munger estuvo activo en Berkshire Hathaway durante décadas junto a Buffett (93). Fue Vicepresidente del Consejo de Administración y uno de los mayores accionistas. Esto también le convirtió en multimillonario. Berkshire Hathaway posee, entre otras, la aseguradora Geico, la compañía ferroviaria BNSF y el fabricante de pilas Duracell. El olfato de Berkshire para los buenos negocios ha hecho que sus inversiones en diversas empresas hayan superado con creces la media del mercado bursátil a lo largo de los años. Una inversión de 1.000 dólares en Berkshire Hathaway a mediados de los años 60 vale hoy más de 10 millones de dólares.

Filosofía de inversión

Tanto Munger como Buffett crecieron en Omaha, en el estado norteamericano de Nebraska. Munger incluso trabajó en la tienda de comestibles del abuelo de Buffett cuando éste era joven, pero los dos hombres no se conocieron hasta 1959. Buffett dijo más tarde que Munger había cambiado su enfoque como inversor.

Al principio, sólo buscaba gangas: "empresas decentes a un precio maravilloso", como decía Buffett. Munger le convenció de que las empresas maravillosas a un precio justo eran un negocio mucho mejor. Buffett subrayó que esta nueva perspectiva le había hecho mucho más rico de lo que nunca habría sido como cazador de gangas.

La compra de la empresa textil Berkshire Hathaway, que acabó convirtiéndose en el holding de inversiones más famoso del mundo, seguía siendo una operación clásica de Buffett: inestable y barata. Una de las primeras grandes operaciones basadas en la nueva filosofía fue la compra de la cadena estadounidense de chocolates See's Candies a principios de los años setenta. Berkshire pagó tres veces más de lo que valía la empresa, pero See's generó más de dos mil millones de dólares en beneficios a lo largo de los años, lo que la convirtió en una inversión lucrativa.

Vena humorística

Munger ya era un inversor de éxito por derecho propio antes de incorporarse oficialmente a Berkshire Hathaway. Se le considera el impulsor de las primeras inversiones en empresas tecnológicas como la china BYD, especializada en coches eléctricos y baterías. Berkshire también invirtió fuertemente en acciones de Apple, cuando el precio ya parecía demasiado alto para muchos inversores. Pero espoleado por el éxito del iPhone, el precio subió aún más.

Mientras Buffett se presenta a menudo como el "Oráculo de Omaha", a los inversores les suele gustar la vena humorística de Munger. Cuando estalló la burbuja de Internet en 2000, Buffett dio una larga y seria respuesta sobre los sistemas de bola de nieve en la junta de accionistas de 2000, cuando le preguntaron por las consecuencias de la especulación. Munger comentó escueta y secamente: "Si mezclas pasas sultanas con heces, sigue siendo heces". Munger tenía una opinión similar de las criptodivisas, por las que este año hizo campaña para que se prohibieran porque eran como los juegos de azar.

Hasta poco antes de su muerte, Munger organizaba sus almuerzos de los viernes, a los que asistían, por ejemplo, el empresario de videojuegos Bobby Kotick y los fundadores de la empresa de pagos Stripe, Patrick y John Collison. Su pasatiempo favorito era "averiguar qué funciona y qué no, y por qué", declaró al Wall Street Journal hace cuatro años.

Fuente: www.dpa.com